【文/住展雜誌】今年 壽險業 淨值迅速蒸發,為了拯救淨值破底危機,部份 壽險業 者開始賣樓套現。當拋售不動產的案例逐漸增加,會成為壓垮房市的最後稻草嗎?

美國聯準會(Fed)誓言打擊通膨而大幅度升息,引發全球多國央行跟進。原先,外界預期激進升息將對房地產造成巨大壓力,孰料房產業還未趴下,壽險業卻已先警報大作。

根據金管會公布,今年截至六月底止,國內全體壽險業淨值為一兆二五五五億元,淨值暴跌約七七%,比第一季蒸發掉九三七五億元;今年上半年,淨值累計減少高達一兆四六六七億元。去年底時, 壽險業 淨值約二.七二兆,沒想到短短半年內, 壽險業 淨值竟然縮水一半以上。

雖然金管會連忙澄清,強調 壽險業「現金還有三七三億元,流動性沒有問題」,且未來若接軌國際財報準則(IFRS)一七號公報後,淨值將不減反升。不過,壽險業淨值瘋狂蒸發已既成事實,外界依舊憂心忡忡。

四不利因素 火燒連環船

引爆這波 壽險業 危機主要有四條導火線,分別是「股市投資失利」、「防疫險賠付」、「經營績效不佳」、「債券價值減損」等因素。

「股市投資失利」的代表為三商美邦人壽(以下簡稱三商壽),因三商壽重押「元大台灣五○反一」,手上一度累計高達一八八萬張,平均每股購入成本約十元,但截至八月二十三日為止,台灣五○反一股價僅剩五元多。外界粗估,光是這檔股票,恐讓三商壽暴虧逾百億元。

第二條導火線,則是引爆輿論軒然大波的「防疫險賠付」。不少壽險公司販售「低保費、高額理賠」的防疫保單,卻不幸遇上本土疫情炸裂,各壽險賠到脫褲子;截至八月中下旬為止,防疫險加疫苗險賠付累計金額高達約六五五億元。各家產險中,又以富邦產險虧最大,今年前七個月賠付金額約一四○億元。

美國急升息 債市大逃殺

「經營績效不佳」較著名的為新光人壽(以下簡稱新壽),新壽因在宏達電股價相對高點大舉買進,光這檔股票就使新壽慘賠數百億元,還賣掉信義計畫區新光三越A8套現。近幾年來,新壽經營績效仍不出色,還踩到俄債地雷,今年來已有數月出現虧損。

最後,「債券價值減損」更是令眾多 壽險業 淨值暴跌的最惡兇手。由於美國「鷹式升息」造成債券價格快速下挫,而南山人壽今年Q2淨值因此縮水約二千億元,引發投資恐慌,紛紛拋售大量持有南山人壽的潤泰新、潤泰全兩檔股票,其股價連日跌停,逼得公司與金管會出面澄清救火。

淨值大縮水 學者說別怕

「壽險業淨值蒸發的問題沒那麼嚴重,其實他們可以透過「資產重估」的方式提升淨值。」前淡江大學產業經濟系副教授莊孟翰認為,近十幾年來壽險業「賺太多了」,今年市場的動盪不至於傷筋動骨;尤其這一波房價漲幅犀利,壽險業大多擁有龐大的不動產,只要經由資產重估,光不動產增值的部份就足夠有效提升淨值。

中原大學財經法律學系助理教授蔡鐘慶指出,儘管壽險公司因美國聯準會升息,導致手上持有債券價格下跌,產生金融資產未實現評價損失,造成壽險公司淨值下降。但整體來說,壽險業已在做調整以及壓力測試,包含「增資」以及「資產調配」,金管會亦有提出相關措施及監理,短時間壽險業的危機暫時受到一定的控制。

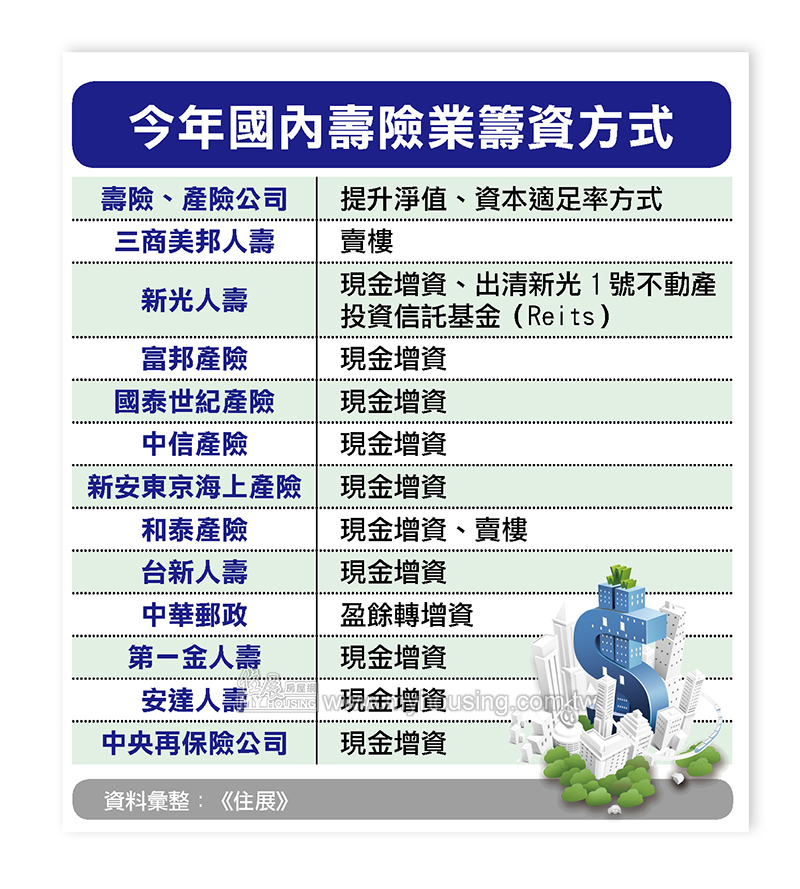

雖然金管會強調國內壽險業「流動性沒有風險」,學者也認為問題不大,但壽險業資金緊繃是明擺著的事實,且壽險業者紛紛展開「找錢大作戰」,以提升淨值與資本適足率;然而,此舉卻把火苗引到房地產市場。

找錢大作戰 賣樓湊現金

壽險業找錢常見的途徑有兩種,一種是「現金增資」,由大股東出資或盈餘轉增資,以提高自有資本,例如富邦產險、國泰世紀產險、三商壽、中信產險等,而三商壽與中信產已二度增資。

另一種方式則是「賣樓」,出售手上持有的不動產來套現,如三商壽。還有一種則是雙管齊下,現金增資加賣樓來增加現金部位,例如和泰產險。

因壽險業通常持有高額不動產,賣樓套現成為快速籌資的手段;沒有賣一棟樓解決不了的事,如果有,就賣兩棟!

以三商壽為例,今年七月賣掉內湖「精英電腦大樓」整棟辦公樓,八月下旬又公告標售信義「環球世貿大樓」部份樓層。另,和泰產險將出售位於台北火車站附近的台北分公司大樓。新光人壽雖然沒再賣樓,但卻出清自家發行的「新光1號不動產投資信託基金」全數持股來套現,情況更為罕見。

風暴正擴大 壓垮房地產?

台經院研究員邱達生表示,壽險業者確實面臨虧損與市場動盪的高風險,處在防疫險賠付、債券跌價等內憂外患當中,但應不至於出現金融風暴。

但假如今、明年壽險業失血止不住,接下來更多業者拋售手上的不動產,是否會成為壓垮房市的最後一根稻草呢?

蔡鐘慶分析,縱使部份業者標售大樓,但不過是一場壽險同業「你丟我撿」的遊戲罷了。以近期因投資虧損而處分掉內湖區辦公大樓的壽險為例,接手的亦是另一家壽險公司,在原公司持有九年的情況下,帳面處分利益達一六.七億元,公告預計處分利益為一二.六億元;而依照標脫價格試算投報率,亦略高於壽險業投資不動產的最低收益率門檻。

危機在哪裡 答案太驚奇

蔡鐘慶強調,如果有壽險業因虧損想賣掉手邊持有的不動產,依照目前市場上對於好的商辦大樓仍有一定的需求性,短時間應不至於對商辦房地產造成過大衝擊,比較該注意的還是國際情勢,如俄烏戰爭、美國升息,以及兩岸未來的互動模式。

莊孟翰也認為,「壽險業財務暴風圈不會壓垮房市」,但「房價下跌卻會壓垮壽險業」。他解釋,壽險業持有龐大的不動產部位,靠價值重估可以提高淨值,但若未來房價下跌、且跌勢過大,則壽險業的救生索頓時變成導火索,這個部份恐怕才是最危險之處。